マイホーム(一戸建て)購入で資産形成をすることができるのか?

将来、どうなるのかわからないので、住宅ローンは大きな負担になるよ。

2020年3月のコロナ問題で、多くの中小企業の会社員や飲食業の従業員は減給になり、生活費にも苦労をする状態の人も多い。

実際、僕の友人も給料が20%減給になったり、ボーナスは0円になったという声もあります。

収入減少で生活費を含め、支払いがきつくなっています。

そんな状況下、前々回のブログでは、住宅を購入するのか?賃貸に住み続けるのか?

という記事を書きましたが、僕なら一戸建てのマイホームを購入すると話しました。

さて、タイトルの質問に対して、お答えします。

結論 本気で取り組めば、一戸建ての購入で資産2,000万円以上を構築することは出来ます。

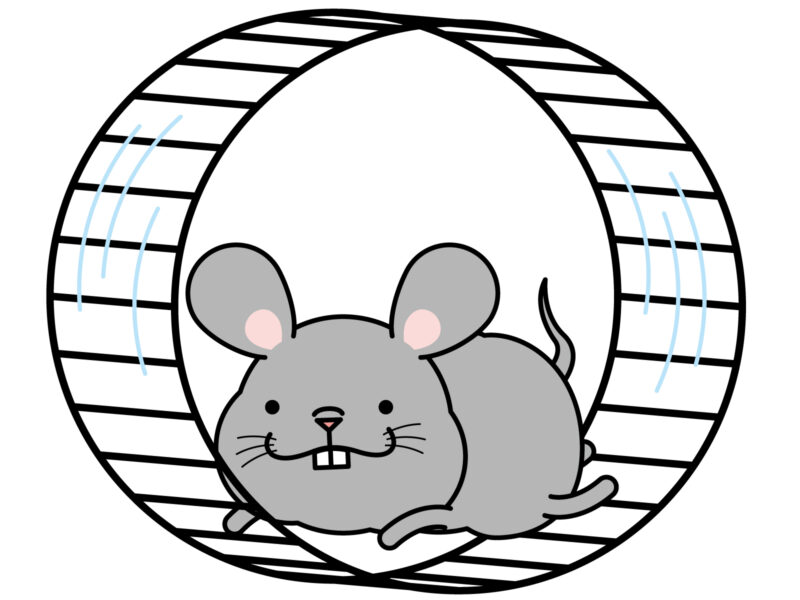

世の中、ネガティブなコメントや考え方の人がいますが、このような考え方の人たちは金持ち父さんでいうラットレースから抜け出すことは出来ません。

※ラットレースとは、ロバート・キヨサキ氏の「金持ち父さん 貧乏父さん」で登場する用語です。会社の給料が増えたにもかかわらず、出費が増えてしまったため、支払いに追われつづける状況を表します。サラリーマンとして、一生懸命働いても苦しい生活から抜け出せない状態を、回し車の中で走るネズミにたとえ、ラットレースと呼んでいます。

普通のサラリーマンの考え方や行動ではラットレースから脱出は不可能です。

たとえ、その人が会社で課長、部長にになったところで給料は増えるが、年収800万円では老後2,000万円を貯めることは難しいです。

なぜなら、多くの人は年収に見合った生活をするので、年収が上がれば、家賃の高いマンションに住み、高級車を買い、外食も多くなる傾向があるからです。

結局、収入は多くなりますが出費も多くなるので、貯金ができない習慣になっています。

1度、その貯金ができない習慣になると、なかなかその習慣から抜け出せません。

生活費50万円使っている人が、来月から生活費30万円にして下さい、と言われてすぐに出来ますか?

口では簡単に言えますが、実行することは非常に難しいです。

僕が31歳のとき、業界No1の競合会社で働く営業マンとの会話

俺たち割と年収がいいと思うけど、生活費はどうなん?

いやー、32歳で年収900万円もらっているけど、なんか全然お金が足らんわ。

家賃、マイカー、子供の教育費など色々支払ったらなくなるわ。

小遣いは毎月8万円はあるけど、全然足らんわ。

ほんまかいなあ?

家族4人で年収900万円もあるのに、お金が足らないって、何に使ってんねん。無駄使いし過ぎちゃうの?

食費、外食、マイホーム、保険などもっと生活費を見直せば、十分生活できるのはないの?

無理でしょう。

どうやって切り詰めることができるんや。

それは不可能や。

上記の話は特別な話ではなくて、年収が高い人は浪費家が多いみたいです。

しかも、住居は会社から7-8割も負担してもらえるのにお金がないって、どんな生活をしているのか?

と、突っ込みたくなりました。

皆様は、まずは、収入に見合った生活費を心がけ、浪費家から抜け出せるようにしましょう。

結婚してから自分の一戸建てマイホームを購入することから検討しましょう。

今回は、都内の一戸建て購入シュミレーションを使って計算してみましょう。

都内一戸建てマイホームの購入シュミレーション

条件:予算5,000万円、頭金0円のフルローン、諸費用 約300万円を自己資金で払う

変動金利0.6%、返済期間 35年、最寄り駅徒歩10分以内、駐車場付き

毎月の返済額:132,014円

※諸費用は購入金額の6%で計算しています。

※自己資金含め、0円でマイホームを購入できることもあるかもしれませんが、購入諸費用は自分で支払う条件にしました。

※住宅ローンの多くは完済時年齢が満80歳となるまでの年数条件にしている銀行が多いです。つまり、45歳までに住宅ローンを組まないと35年間の借入ができません。

都内を選んだ理由

1.万が一、売却したいときでも売りやすい地域

2.最寄り駅まで徒歩10分以内

3.小学校、中学校が近くにある

4.駐車場付きの一戸建て

5.土地価格の割合が高いもの

6.勿論、自分が住みたい地域

一戸建てを購入するメリット

1.変動金利0.5-0.6%と低い金利で融資を受けることができる

こんなに低い金利で住宅ローンを借りれる国は少ないと思います。

日本のバブル期には、都市銀行の住宅ローン変動金利を8.5%で借入をしており、1985年からの平均でも変動金利で4.0%となっていました。

今の住宅ローンの変動金利0.5-0.6%が、いかに低いのか理解できると思います。

2.頭金0円でも購入することができる

自宅購入の諸費用だけ用意できれば、購入することができます。

場合によっては諸費用を含めたオーバーローンを組める金融機関もあります。

3.同じ地域の70㎡の賃貸マンションの家賃よりも安い

都内のある地域では70㎡の賃貸マンションを借りると、築浅マンションで家賃が約18万円します。

勿論、築年数が古くなれば、もっと安くはなります。

家賃で毎月約18万円を支払うことはきついです。

マイカーを所有したい場合は、更に、2-2.5万円の支払いが追加になります。

4.住宅ローン控除を受けることができます

住宅ローン控除とは、住宅借入金等特別控除といい、国の制度としては住宅ローン減税と呼びます。

住宅ローンを利用してマイホームを取得したり、住宅のリフォームをした場合、一定の要件を満たせば所得税と住民税の一部から一定額が控除される制度です。

年間で最大40万円の控除を最長10年間(消費税10%で住宅を購入するなど条件を満たした場合には最長13年間)受けられるため、住宅購入時のメリットとなる制度と言えます。

収入によっても控除金額が変わりますが、控除を受けた金額が還付されるので、お得です。

令和3年1月1日から令和4年12月31日の場合、下記の期間内に契約していることが要件。

注文住宅の新築の場合:令和2年10月1日から令和3年9月30日まで

分譲住宅の取得等の場合:令和2年12月1日から令和3年11月30日まで

※国土交通省のすまい給付金をご確認下さい。 住宅ローン減税制度の概要

5.330㎡未満のだと相続税の優遇措置があります(土地値が高い大都市に有効)

相続財産を評価する際、土地には「小規模宅地等の特例」があり、適用されると相続税評価額を減額できます。

特例を使えるかどうかで、相続税額が大きく変わってきます。

居住用の土地を配偶者が相続する場合は、条件なしに居住用の小規模宅地の評価減が適用され、相続税評価額の80%が減額されます。

例えば、被相続人が夫、相続人:妻で、亡くなった夫の財産は土地3,000万円、現金1,000万円だったとします。

被相続人の夫の財産は、合計4,000万円になります。

相続税の基礎控除額が3,600万円(3,000万円+600万円×法定相続人1名)のため、 400万円が相続税の対象になります。

ところが、小規模宅地等の特例を使うことによって、土地の評価額は80%減額されので、土地3,000万円は600万円の減額となります。

合計1,600万円(1,000万円+600万円)

相続税の基礎控除額が3,600万円のため、基礎控除以内となり相続税が0円なります。

また、相続税を支払う現金が0円の場合、その家の土地を売却して納税するお金の心配もなく、そのまま家に住み続けることができます。

※相続税に関するご相談は税理士などの専門家に相談して下さい。

6.建物価格分の返済は13年6カ月で元が取れる。

土地価格 3,200万円 建物価格 1,800万円 借入金額5,000万円の場合

0.5-0.6%の金利で住宅ローンを13年6カ月支払えば、建物価格の元が取れます。

返済後残高 31,830,834円

5,000万円 ー 3,194万円 = 返済金額1,806万円

つまり、建物分のお金の支払いが終わったことを意味します。

13年6カ月目に土地の相場価格で売れば、残債を支払うことができるので、リスクなしの状態で住み続けることができます。

※建物と土地の割合は地域によって変わります。

※13年6カ月目の土地価格が変動しなかったことを前提にしています。

7.住宅ローン完済すれば、土地は純資産になる。

35年の住宅ローンの支払いが終われば、建物と土地は自分のものになります。

35年後も土地価格が購入価格の3,300万円で同じなら、3,200万円の純資産になります。

売却後も自宅に住み続けたいと希望する方にはリースバックというシステムもあります。

リースバックの活用で自宅を売却すれば、売却資金で老後の生活に使えます。

売却資金を持ちながら毎月の家賃を業者に支払い続ければ、そのまま自分の家に住むことができます。

住宅ローン完済までに資金が心配される方は、リースバックを行っている業者に相談してみることも1つの手段になります。

担保評価があれば、住宅ローン完済前でも可能だと思います。

8.マイホームを購入するとき、団体信用生命保険に入るので、今の支払っている生命保険を解約すれば、今まで支払っていた生命保険のお金を投資資金に回すことができます。

金融機関から住宅ローンを組めば、団体信用生命保険の申込は必須になるからです。

この団体信用生命保険はあなたの生命保険になるので、今、入っている生命保険は不要ということです。

つまり、毎月15,000円を生命保険に支払っている場合、年間18万円の投資資金を作ることが出来ます。

生命保険は30年間の長期支払いになります。

18 × 30年 = 540万円の節約になります。

生命保険はマイホームに続き人生2番目に高い買い物です。

前回のブログと同じ数字を使って、どれぐらいの資産を構築することができるのか計算してみましょう。

賃貸マンションの住居費 20万円(家賃18万円+駐車場代2万円)

一戸建ての住居費 14.7万円(住宅ローン13.2万円+固定資産税1.5万円)という条件とします。

年収500万円の場合、住宅ローン控除で毎月1.3万円程度、還付されます。

今まで1.5万円の生命保険料を支払っていた場合、生命保険を解約します。

20万円 ー 14.7万円+1.3万円+1.5万円 = 8.1万円

賃貸マンションから一戸建てを購入すれば、毎月8.1万円の投資資金を貯めることが出来ます。

毎月3万円で年利7%を25年間複利で運用すれば、2,444万円の資産を構築することができる話をしました。

毎月8.1万円で年利7%を25年間複利で運用すれば、約6,600万円の資産を構築できます。

初めの毎月3万円と8.1万円の合計11.1万円を同じ条件で運用すれば、約9,044万円の資産になります。

1億円の大台までもう少しです。

更に、結婚し、ダブルインカム(夫婦合算収入)になれば、投資資金を増やすことができるし、副業で毎月5万円の追加収入があれば、1億円も夢ではありません。

具体的な数字で計算すると、現実味が湧いてきませんか?

※このシュミレーションは事例の条件で試算したものです。必ず、このシュミレーションと同じ結果になることを保証しているものではございません。参考程度にして下さい。

やる気が起ってきませんか?

あなたがやることは、一戸建てのマイホームを購入する作業だけです。

全く難しいことをやるわけでもありません。

但し、1つだけ注意点があります。

今までの話を十分に理解されている不動産の専門家と金融知識を持つアドバイザーが必要です。

このアドバイザーから助言をしてもらえる環境になれば、成功する可能性はかなり高まります。

更に、賃貸併用住宅にすれば、投資資金をもっと作り出せます。

更に、1棟アパートに投資できる年収と頭金のある人は、投資資金をもっと作り出せます。

つまり、より多くの投資資金がある人はロケットスタートができる環境にいます。

60歳を待たずしてFIRE(セミリタイア)をすることが出来るのです。

更に、頭金を増やす方法で投資商品を組み合わせれば、加速的に投資資金を貯め、そして、複利効果の威力が発揮されます。

余談ですが、金融資産3億円以上の富裕層しか使えないシンガポールのプライベートバンクを使わなくても、それなりの良い条件の金融商品で運用する方法も日本にはあります。

人それぞれのステージが違うので、自分に合ったステージから始めることがいいでしょう。

まずは、資産形成を実現できる一戸建てのマイホームを購入することから始めましょう。

はい、ここでも言います。

「やる」、「やらない」はあなたの自由です。

でも、「やらない」を選択した人はサラリーマンのラット生活から抜け出すことはできません。

本気になって行動した人のみがFIRE(セミリタイア)をすることが出来ます。

僕は出来ました。

テモンディの高岸氏の言葉じゃありませんが、「あなたもやれば出来る」と思います。

行動するか行動しないのかは、あなた次第です。