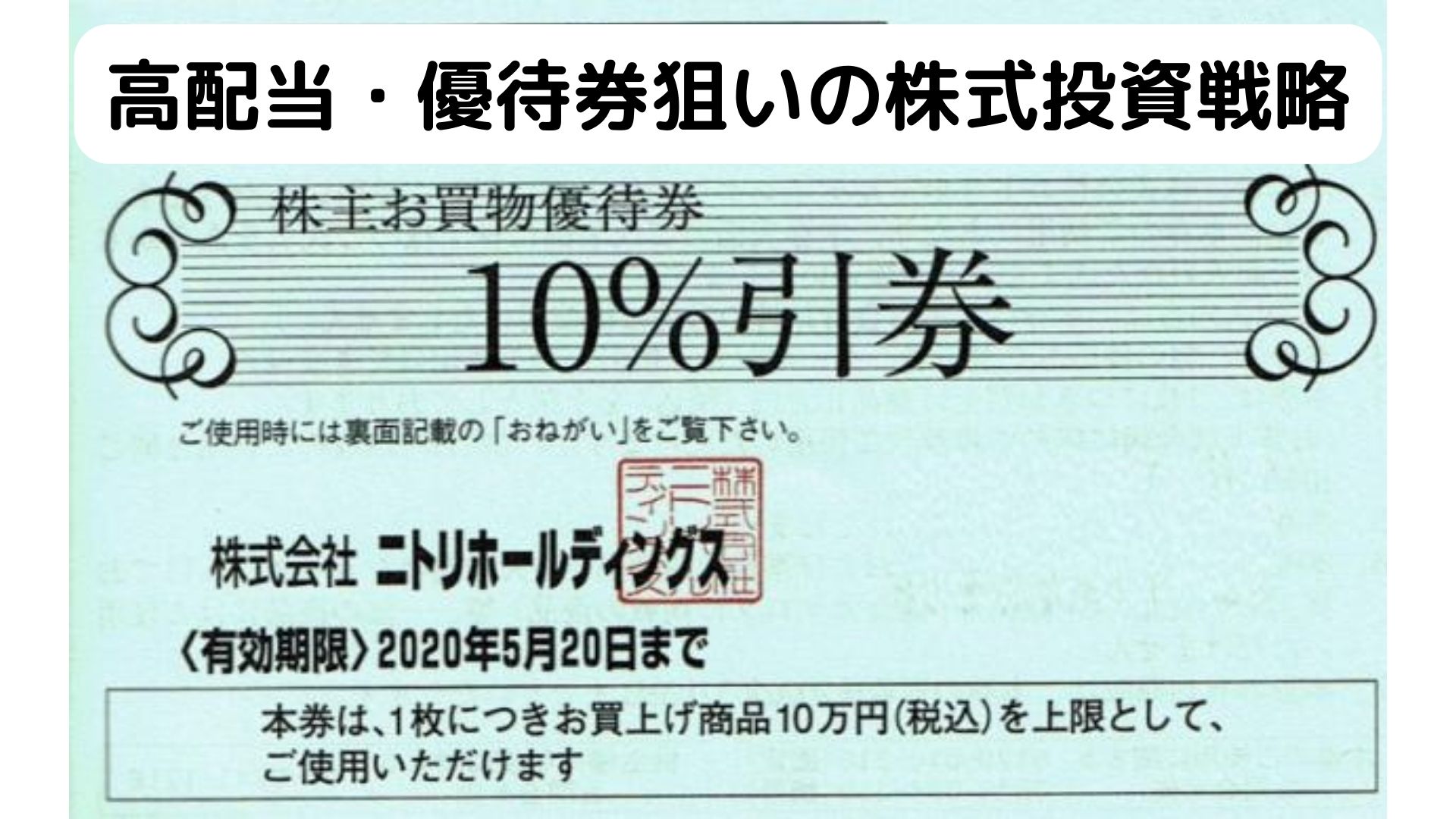

今日は、不動産ではなく、株式投資について話してみます。

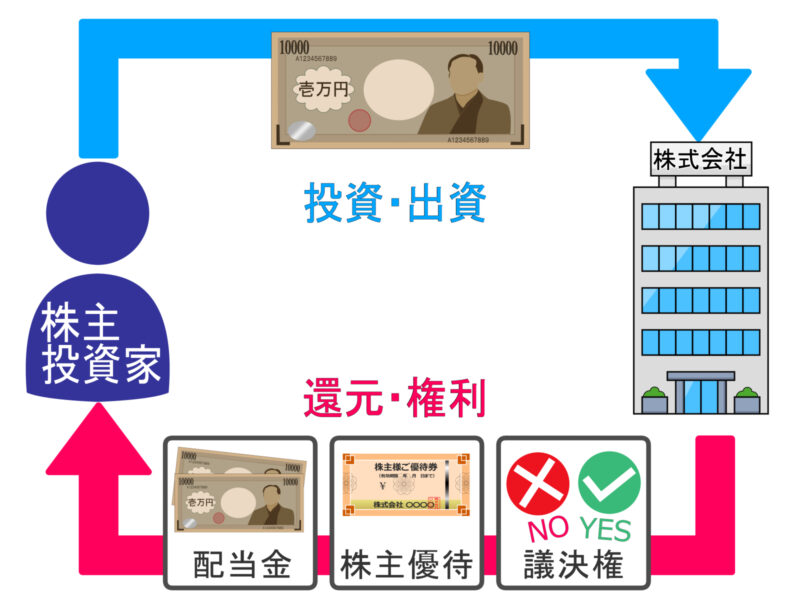

株式投資って、難しいイメージがありますが、自分の応援している企業の優待券や配当金を狙った投資なら、親しみを感じやすいのではないでしょうか?

本来、株式投資は売買利益を狙った投資ですが、桐原広人氏のような配当金・優待券を狙った投資家もいらっしゃいます。

毎年、配当金や優待券をもらいながら株価の上昇を中長期的に保有するスタンスは、アリかもしれません。

基本的には株式投資は企業の成長とともに株価が上昇することを期待して保有し続ける投資法が本来のやり方です。

サラリーマンは日々仕事に追われるので、ガチホで保有すればいいでしょう。

今回は配当金・優待券狙いの3月期末の高配当銘柄について書いてみます。

配当・優待券獲得スケジュール

3月本決算の場合

配当・優待券をもらえるには、いつまでに株を購入しなければいけないのか?

それは、権利付き最終日(この日までに買っておく)の3月29日までです。

権利落ち日は、30日

権利確定日は、31日

3月30日以降に株の購入をしても6月の期末配当はもらえません。

5月の本決算発表時に期末配当額の発表があり、6月頃、期末配当が支払われます。

高配当株投資の狙い

●4月の東証再編に向け、投資家に魅力を感じてもらう動き

4月4日、東京証券取引所は、市場第一部、二部、マザーズ、JASDAQからプライム市場、スタンダード市場、グロース市場の3つの新しい市場区分へと再編します。

投資家に魅力を感じてもらうため、高い配当や優待券を出す企業を狙う

●コロナ明けによる想定以上の業績回復

直近では、オミクロン株の影響で再びコロナが拡散しているが、デルタ株が落ち着き、企業業績が回復している企業の株を狙う

●アメリカFRBの金利引き上げによる高配当株へのシフトチェンジ

割高な銘柄から安定的で高配当な銘柄に投資先を変更する動きがあると予想します。

有望な高配当株を狙うポイント

●企業業績

企業業績が落ちると配当するための原資が減るため、昨年の配当よりも落ちる可能性があります。

上期(1-6月)や第3四半期(1-9月)までの企業業績を四季報やホームページのIRでチェックしておきましょう。

●配当実績

過去の配当実績、業績予想と比較しておきましょう。

ヤフーファイナンスや各企業のホームページのIRを見ればわかります。

●適切な利回り

過度な配当利回り企業では、業績悪化懸念や減配リスクを折り込んでいる可能性があるため、注意が必要になります。

業績が悪く株価下落を避けるため、業績に見合わない多くの配当金や優待券を出し、投資家を引き付ける方法です。

利回り5%以上の銘柄は、業績見通し、利回り水準、ビジネスモデル、コロナの影響などをチェックしておきましょう。

●投資信託の組み入れ銘柄

投資信託のファンドマネージャーは、どんな銘柄を組み入れるのかをみてみましょう。

組み入れ投信数上位

11本 三菱UFJ銀行 予想配当利回り 4.09%

10本 三井住友FG 5.05%

9本 東京海上HD 3.6%

7本 武田薬品工業 5.41%

安定的な大手企業が多いです。

投資信託に組み込まれた銘柄は「買い」の出来高が増えるため、株価上昇する可能性が高まります。

投資信託の場合、投資金額の規模が大きいので、比較的大型企業中心に組み込まれる傾向があります。

●日米の連続増配株

桐谷広人氏も日本株だけではなく、米国株に投資をし始めました。

その理由は、売買益だけでなく、高配当株が多いことも理由の1つです。

しかも、株価が割安で増配を続ける企業も多くあり、

個人株主重視の企業文化がある企業も増えてきているからと言われていました。

米国株では、20年、30年と長期的に増配をし続けている企業もあります。

株主還元を重視する企業の条件

直近5期以上、自己資本比率40%以上、営業損益が黒字、予想登記人利益が増加、前期の配当性向が50%未満で選択した場合

出遅れて割安な優良増配米国株

63期連続増配株のスリーエム、59期連続増配株のJ&J(ジョンソンエンドジョンソン)

お値打ち優待株

TOKAIホールディングス 8.14%(配当3.5%) 500mlボトル12本などの飲料水など

ビックカメラ 4.6%(配当1.51%)

クリエイトレストランツホールディングス 4.08%(配当0.62%)

皆様も3月の決算に向けて、高配当銘柄を探してみるのも面白いと思います。

※高配当株に関する記事を書きましたが、ご自身でもしっかりと調査し、投資は自己責任でお願いします。

※総合利回りは優待品と配当を合わせた年間利回り(配当利回りは1月20日)