住居費0円で住み続けることができる方法はありますか?

こんなふざけたタイトルをつけてみました。

でも、実現できたら、生活費が大幅に減ります。

生活費の支出で1番大きいのが住居費だからです。

賃貸にしてもマイホームの住宅ローンにしても月給の約30%の割を占めているのではないでしょうか?

企業によっては手厚い家賃補助や社宅に住むことができればいいのですが、多くの方はほぼ住宅手当もなく、自分の給料から100%家賃・住宅ローンを支払っていると思います。

僕が働いていた会社では、家賃補助が8割出ていたので、その浮いたお金を貯金に回すことができました。

では、極力住宅費を抑えれる方法はないのでしょうか?

この質問に対して、お答えします。

結論 賃貸併用住宅は低い金利の住宅ローンを活用でき、住宅ローンの支払いは入居者の賃料で支払うことができるので、毎月の住居費をほぼ0円にすることが可能です。

但し、賃貸併用住宅は普通の一戸建てよりも延床面積が広くなった分、建築費が高くなります。

賃貸併用住宅って、聞いたことがないなあ?

住宅費が0円になるの?

ほんまかいなあ?

なんか胡散臭い話やなあ?

入居者と一緒の建物に住むと気を遣うのでは?

どんな家になるのかしら?

プライバシーは守られる住宅なのかしら?

住居費が0円、半額になるのなら、生活費が助かるな。

是非、具体的な話を教えてほしいわ。

普通の一戸建てと賃貸併用住宅の違い

一戸建ての場合、住宅ローンは借りた人が自分の給料から返済しますが、賃貸併用住宅の場合は、賃貸部分の家賃を住宅ローンの一部または全額を返済することができるので、住宅ローンの借主は返済負担率を軽減することができ、その余ったお金を貯金することができます。

賃貸併用住宅をおすすめする理由

賃貸併用住宅が向いている人

住宅ローンの支払いを抑えたい人

賃貸併用住宅は家賃収入を得られることができるので、住居費の負担が軽減されます。

建物の建て方によっては毎月の住宅ローンの支払い全額を家賃収入で補うこともができます。

但し、固定資産税、家賃収入による税金は除きます。

老後2,000万円以上の資金を貯めたい人

もし、あなたが生命保険で毎月15,000円を払っている場合、住宅ローン申込時には団体信用生命保険に加入するので、今までの生命保険を代わりになります。

なので、毎月の生命保険代15,000円(年間180,000円)を貯金することができます。

もし、あなたが今まで賃貸で家賃を毎月18万円支払っているとしたら、毎月18万円、年間216万円を貯金することが出来ます。(税金は考慮していない数字です)

216万円+18万円=234万円を貯金することができます。

30歳で賃貸併用住宅を建てた場合、定年退職60歳のときには、7,020万円を貯めることができます。

216万円の所得税20%を引いた税引き後の利益を172.8万円で計算した場合、

(172.8万円+18万円)× 30年 = 5,724万円

の現金を残すことが出来ます。

35年間の住宅ローンを完済すれば、土地代は丸々資産になります。

もし、土地代が2,500万円なら、

8,200万円の純資産を残すことができます。

老後2,000万円問題は解決し、完済後は住宅ローンがなくなり、家賃収入は入り続けるので、老後は悠々自適な生活ができます。

低い金利の住宅ローンを活用したい人

住宅ローンの変動金利の場合、0.4-0.6%で借入をすることが出来ます。

アパートローンの変動金利の場合、都市銀行で1%、地方銀行1.5-3.5%、信用金庫2-3%とアパートローン或いは事業ローンの金利で借りることができます。

住宅ローンの金利が、いかに低いかがわかると思います。

1棟アパート投資には勇気がない人

1棟アパート投資に挑戦したい人もいると思いますが、金額は大きいし、いきなり1棟アパート投資する勇気がない人は、現地に行かなくても入居者を管理することができる賃貸併用住宅がいいでしょう。

ご自身で管理できる戸数なので、募集だけ募集会社に任せ、管理は自分ですれば、管理費を節約することができるし、物件の清掃もすぐに出来ます。

高い年収の人は節税効果が期待できる

賃貸併用住宅をすると個人事業主になります。

毎年、家賃収入の確定申告をしなければなりません。

今までサラリーマンの給料では経費はほぼ認められませんが、賃貸併用住宅を開始すると、個人事業主になるので、不動産賃貸業に関わる経費はすべて認められます。

減価償却、火災保険、管理会社への業務委託料、ローン金利、修繕費、交通費、通信費の一部、不動産賃貸業に関わる書籍やセミナー参加費などが経費として認められます。

賃貸併用住宅を建てた1年目は購入に関する数百万円の諸費用を確定申告することにより還付されます。

※詳しいことは税理士か最寄りの税務署で確認して下さい。

相続税対策したい人

賃貸併用住宅を建てることで、相続税が減税されるメリットがあります。

例えば1億円の現金があるとします。

現金1億円を贈与・相続する場合、 税金計算上も当然1億円として処理されます。

しかし、1億円で建設したアパートの場合は、1億円で計算されるのではなく、一定の条件下において1億円よりも低い価額として評価され、その価額を基に贈与税や相続税が計算されます。

つまり、不動産で所有した場合、現金よりも低く評価されるため、節税効果があるのです。

また、住宅部分には小規模住宅用地の特例が適用でき、330㎡以下の部分については一戸建てのマイホーム同様、相続時の評価額が80%減となります。

つまり、 小規模住宅用地の特例を大いに活用できるのは土地価格の高い大都市で賃貸併用住宅を持つほうが相続税効果がより高まるということです。

賃貸併用住宅が向いていない人

設計を失敗すると快適にプライベートが守れない

賃貸併用住宅では、設計に失敗するとオーナー(自分)の住み心地に影響が出ます。

また、入居者も快適に暮らすことができない部屋は空室リスクが高まってしまうので、オーナーと入居者の両方の満足度を上げるように設計することが大切です。

プライバシーが守られるように住居部分と賃貸部分の入り口の動線を分けたり、目隠しの設置やフロアを別々の階にするなどの工夫が必要です。

賃貸併用住宅ではオーナーも同じ建物に生活しているため、入居者とのトラブルになってしまう可能性があります。

お互いの騒音やゴミの仕分けがトラブルになるケースが多いでしょう。

また、単身者の場合には生活時間帯の違いから起こるトラブルなども起こる可能性があります。

対策としては、壁の遮音性能を高めたり、リビングや水回りの階下に寝室がないようにするなど、部屋のレイアウトにも気を配って設計すれば、ある程度は回避できるでしょう。

入居者を募集する時には、トラブルになりそうな方はお断りすれば、こちらもある程度は回避することができます。

短期売却を考えている人

そもそも一戸建てを購入するときに、将来の売却のことまで考えて購入する人は少ないと思います。

ただ、将来何が起こるのかわかりません。

ご自身もネットで調べたらわかりますが、賃貸併用住宅は中古市場でほとんど売りが出ていません。

なので、売却したいときの購入者の需要がどれぐらいあるのか不明です。

賃貸併用住宅の向いている人と向いていない人について述べてきましたが、

では、住宅ローンがアパートローンを上回る違いはありますか?と疑問がわいてきます。

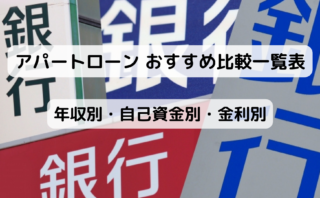

住宅ローンとアパートローンの違い

住宅ローンの方が審査が通りやすい

アパートローンと違い住宅ローンの1番大きなメリットはアパートローンよりも審査が通りやすいということです。

住宅ローンの審査のメインは、年収(直近1年分)、自己資金、勤務会社、他の借入がないか、過去延滞がないか等、審査項目が少なく、機械的に審査され、承認されます。

一方、アパートローンは事業として金融機関は認識しているので、住宅ローンの審査基準よりも、非常に厳しい審査がされます。

建物・土地の評価価値、収益性、年収(直近3年分)、勤務会社、他の借入がないかなど金融機関によって審査基準は違いますが、住宅ローンと比較して審査が厳しいです。

2018年以降、かぼちゃの馬車問題、コロナウィルスにより新規のアパートローン審査がかなり厳しくなりました。

住宅ローンの方が低い金利で借入ができる

今、マイホームを購入する時、非常に低い金利で金融機関から借入ができることも住宅ローンの大きなメリットです。

住宅ローンの変動金利の場合、0.4-0.6%で借入をすることが出来ます。

一方、アパートローンの変動金利の場合、都市銀行で1%、地方銀行1.5-3.5%、信用金庫2-3%と住宅ローンの金利と比較してもかなり高い金利だということが理解できると思います。

5,000万円の物件で、金利1%違えば、総額約900万円も多く支払うことになります。

低い金利の住宅ローンは最終的な返済額がアパートローンよりも減らせるということが住宅ローンの最大の魅力です。

住宅ローンは融資期間は長期の35年間組める

返済期間を長く設定できることのメリットは毎月の返済額は少なくなり、毎月の支払いが抑えられることです。

毎月の返済額が少なくなるということは、その余ったお金を貯金することができます。

その貯金は、他の投資や養育費・教育費や万が一の病気などに使うことができるので、心にゆとりができます。

もし、早めに借金を返済したい人は、繰上げ返済も可能であり、繰上げ返済を利用することで住宅ローンの返済期間を短縮することも可能です。

木造新築のアパートローンの場合、通常22-25年の融資期間です。

劣化等級取得で30年の融資期間が可能な銀行もあります。

アパートローンで35年間の融資期間を組めることは普通はありません。

最大35年間の長期間融資を受けることができるのが住宅ローンのメリットです。

住宅ローン控除を活用できる

賃貸併用住宅ではアパートローンと違い、条件を満たすことで住宅ローン控除も受けることができます。

賃貸併用住宅で住宅ローン控除を受けるには、床面積が50㎡以上であり、居住用スペースが建物全体の50%以上を占めている必要があります。

住宅ローン控除を受けることができれば、最大年間40万円を10年間受けることができます。

総額400万円を貯金することができることは非常に大きなメリットであると思います。

まとめ

賃貸併用住宅なら、住居費ほぼ0円で住み続けることができます。

もし、居住スペースを重視したいなら、1階を賃貸スペース、2,3階を居住スペースにすればいい。

浮いた住宅費と解約した保険料分+返済分(完済時土地代)

完済時には、8,200万円の純資産を構築することが可能です。

賃貸併用住宅はデメリットを上回るメリットがあります。